Thư gửi cổ đông của Warren Buffett 2020 – Câu chuyện hai thành phố

Tiếp tục với Series Thư gửi cổ đông của Warren Buffett. Và những bài học kinh nghiệm sâu sắc cho nhà đầu tư. Hôm nay anh em cùng Cú tìm hiểu về bức thư năm 2020 của nhà đầu tư huyền thoại Warren Buffett nhé.

Bức thư gửi cổ đông của Warren Buffett năm 2020 có 7 phần chính như sau:

– Phần 1. Hai sợi dây cho cây cung của chúng tôi

– Phần 2. Những viên ngọc quý của gia đình và cách chúng tôi tăng cường cổ phiếu những viên ngọc quý này

– Phần 3. Đầu tư

– Phần 4. Câu chuyện của 2 thành phố

– Phần 5. Quan hệ đối tác Berkshire

– Phần 6. Một con số của Berkshire có thể làm bạn ngạc nhiên

– Phần 7. Cuộc họp thường niên hàng năm

Trước khi đi vào tìm hiểu chi tiết thư gửi cổ đông của Warren Buffett năm 2020 Cú có một lưu ý nhỏ là thư được dịch từ bản gốc Tiếng Anh. Vì vậy không tránh khỏi một số lỗi dùng thuật ngữ. Hy vọng anh em sẽ dễ hiểu và có góc nhìn khách quan đối với bài viết cùng Cú nhé!

Mở đầu tâm thư gửi cổ đông của Warren Buffett 2020

“BERKSHIRE HATHAWAY INC.

Gửi các Cổ đông của Berkshire Hathaway Inc.:

Berkshire đạt lợi nhuận 42.5 tỷ USD vào năm 2020 theo các nguyên tắc kế toán được chấp nhận rộng rãi (thường được gọi là “GAAP”). Bốn thành phần của con số đó là 21.9 tỷ USD thu nhập hoạt động. 4.9 tỷ USD lãi vốn thực hiện. 26.7 tỷ USD lãi từ sự gia tăng số tiền lãi vốn ròng chưa thực hiện tồn tại trong các cổ phiếu chúng tôi nắm giữ. Và cuối cùng là khoản lỗ 11 tỷ USD từ việc ghi giảm giá trị của một số công ty con và doanh nghiệp liên kết mà chúng tôi sở hữu. Tất cả các khoản mục được nêu trên cơ sở sau thuế.

Thu nhập hoạt động là yếu tố được tính nhiều nhất. Ngay cả trong những khoảng thời gian khi chúng không phải là khoản lớn nhất trong tổng GAAP của chúng tôi. Trọng tâm của chúng tôi tại Berkshire là vừa tăng phân khúc thu nhập này. Vừa mua lại các doanh nghiệp lớn và có vị trí thuận lợi. Tuy nhiên, năm ngoái chúng tôi đã không đạt được mục tiêu nào. Berkshire không thực hiện thương vụ mua lại lớn nào và thu nhập hoạt động giảm 9%. Tuy nhiên, chúng tôi đã tăng giá trị nội tại trên mỗi cổ phiếu của Berkshire bằng cách giữ lại thu nhập và mua lại khoảng 5% cổ phần của mình.

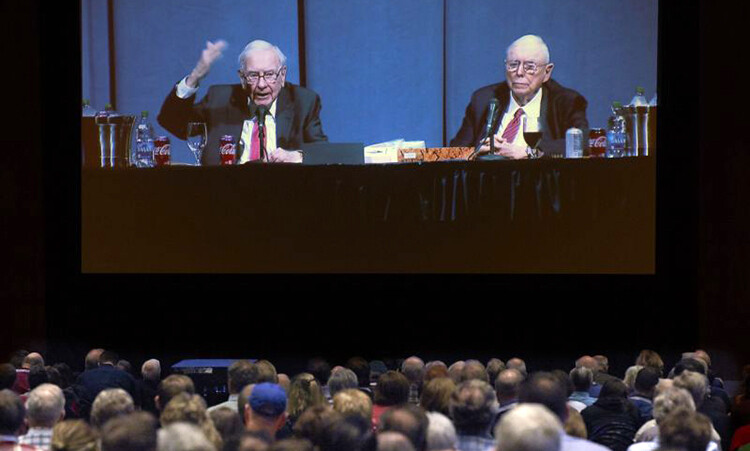

Hai thành phần GAAP liên quan đến lãi hoặc lỗ vốn (dù đã thực hiện hay chưa thực hiện) dao động thất thường từ năm này sang năm khác. Phản ánh sự biến động của thị trường chứng khoán. Dù số liệu hôm nay thế nào đi nữa. Charlie Munger, đối tác lâu năm của tôi và tôi tin tưởng chắc chắn rằng. Theo thời gian, lợi nhuận thu được từ khoản đầu tư của Berkshire sẽ rất đáng kể.

Như tôi đã nhấn mạnh nhiều lần, Charlie và tôi coi việc Berkshire nắm giữ các cổ phiếu có thể bán được. Trị giá 281 tỷ USD vào cuối năm, là một tập hợp các doanh nghiệp. Chúng tôi không kiểm soát hoạt động của những công ty đó. Nhưng chúng tôi chia sẻ tương ứng sự thịnh vượng lâu dài của họ. Tuy nhiên, từ góc độ kế toán, phần thu nhập của chúng tôi không được tính vào thu nhập của Berkshire. Thay vào đó, chỉ những gì những người được đầu tư này trả cho chúng tôi dưới dạng cổ tức. Mới được ghi vào sổ sách của chúng tôi. Theo GAAP, số tiền khổng lồ mà các nhà đầu tư giữ lại thay mặt chúng tôi sẽ trở nên vô hình.

Tuy nhiên, những gì không thể nhìn thấy cũng không nên bỏ qua. Những khoản thu nhập giữ lại không được ghi nhận đó thường mang lại giá trị, rất nhiều giá trị cho Berkshire. Các nhà đầu tư sử dụng số tiền giữ lại để mở rộng kinh doanh, mua lại, trả nợ và thường mua lại cổ phiếu của họ. (Một hành động làm tăng phần thu nhập trong tương lai của họ). Như chúng tôi đã chỉ ra trên các trang này vào năm ngoái. Lợi nhuận giữ lại đã thúc đẩy hoạt động kinh doanh của Mỹ trong suốt lịch sử đất nước chúng ta. Những gì đã mang lại hiệu quả cho Carnegie và Rockefeller trong nhiều năm qua. Cũng đã mang lại hiệu quả kỳ diệu cho hàng triệu cổ đông.

Tất nhiên, một số đối tượng đầu tư của chúng tôi sẽ thất vọng, họ sẽ đóng góp rất ít, nếu có, vào giá trị công ty của họ bằng cách giữ lại thu nhập. Nhưng những người khác sẽ cung cấp quá mức, một số ít ngoạn mục. Nhìn chung, chúng tôi kỳ vọng phần lợi nhuận khổng lồ của chúng tôi được giữ lại bởi các doanh nghiệp không kiểm soát của Berkshire. (Những gì người khác gọi là danh mục đầu tư vốn cổ phần của chúng tôi.) Cuối cùng sẽ mang lại cho chúng tôi mức lãi vốn tương đương hoặc lớn hơn. Trong nhiệm kỳ 56 năm của chúng tôi, kỳ vọng đó đã được đáp ứng.

Thành phần cuối cùng trong con số GAAP của chúng tôi. Khoản lỗ xấu xí trị giá 11 tỷ USD . Gần như hoàn toàn là việc định lượng sai lầm mà tôi đã mắc phải vào năm 2016. Năm đó, Berkshire mua Precision Castparts (“PCC”) và tôi đã phải trả quá nhiều tiền cho công ty. .

Không ai lừa dối tôi dưới bất kỳ hình thức nào. Đơn giản là tôi quá lạc quan về tiềm năng lợi nhuận bình thường hóa của PCC. Năm ngoái, tính toán sai lầm của tôi đã bị vạch trần bởi những diễn biến bất lợi trong ngành hàng không vũ trụ. Nguồn khách hàng quan trọng nhất của PCC.

Khi mua PCC, Berkshire đã mua một công ty tốt. Công ty tốt nhất trong lĩnh vực kinh doanh của mình. Mark Donegan, Giám đốc điều hành của PCC, là một nhà quản lý đầy nhiệt huyết. Người luôn dồn hết tâm huyết vào hoạt động kinh doanh như trước khi chúng tôi mua nó. Chúng tôi thật may mắn khi có anh ấy điều hành mọi việc.

Tôi tin rằng tôi đã đúng khi kết luận. Rằng PCC, theo thời gian, sẽ kiếm được lợi nhuận tốt từ tài sản hữu hình ròng được triển khai trong hoạt động của mình. Tuy nhiên, tôi đã sai khi đánh giá mức thu nhập trung bình trong tương lai. Và do đó, sai khi tính toán mức giá phù hợp để trả cho hoạt động kinh doanh.

PCC không phải là lỗi đầu tiên của tôi thuộc loại đó. Nhưng nó là một sai lầm lớn.

Hai sợi dây cho cây cung của chúng tôi – Thư gửi cổ đông của Warren Buffett 2020

Berkshire thường bị gắn mác là một tập đoàn. Một thuật ngữ tiêu cực áp dụng cho các công ty cổ phần sở hữu một loạt các doanh nghiệp không liên quan. Và vâng, điều đó mô tả Berkshire, nhưng chỉ một phần. Để hiểu tại sao và như thế nào chúng tôi khác với tập đoàn nguyên mẫu. Chúng ta hãy xem lại một chút lịch sử.

Theo thời gian, các tập đoàn thường hạn chế mua lại toàn bộ doanh nghiệp của mình. Tuy nhiên, chiến lược đó đi kèm với hai vấn đề lớn. Một vấn đề không thể giải quyết được. Hầu hết các doanh nghiệp thực sự vĩ đại đều không quan tâm đến việc có ai tiếp quản họ. Do đó, các tập đoàn khao khát giao dịch phải tập trung vào các công ty tầm thường thiếu sức mạnh cạnh tranh quan trọng và lâu dài. Đó không phải là một cái ao tuyệt vời để câu cá.

Ngoài ra, khi các tập đoàn tham gia vào thế giới kinh doanh tầm thường này. Họ thường thấy mình phải trả những khoản phí bảo hiểm “kiểm soát” đáng kinh ngạc để bẫy được đối tượng của mình. Các chủ tập đoàn đầy tham vọng đã biết câu trả lời cho vấn đề “chi trả quá mức” này. Họ chỉ cần sản xuất một cổ phiếu được định giá quá cao của riêng mình. Để có thể sử dụng làm “tiền tệ” cho những thương vụ mua lại đắt giá. (“Tôi sẽ trả bạn 10,000 USD cho con chó của bạn. Bằng cách tặng bạn hai con mèo trị giá 5,000 USD của tôi.”)

Thông thường, các công cụ thúc đẩy việc định giá quá cao cổ phiếu của một tập đoàn. Liên quan đến các kỹ thuật quảng cáo và thủ đoạn kế toán “tưởng tượng”. Mà trong trường hợp tốt nhất là lừa đảo và đôi khi vượt quá giới hạn để trở thành gian lận. Khi những mánh khóe này “thành công”. Tập đoàn đã đẩy cổ phiếu của chính mình lên gấp 3 lần giá trị kinh doanh để mang lại cho mục tiêu gấp đôi giá trị của nó.

Ảo tưởng đầu tư có thể tiếp tục trong một thời gian dài đáng ngạc nhiên. Phố Wall yêu thích khoản phí mà việc giao dịch tạo ra. Và báo chí yêu thích những câu chuyện mà các nhà quảng cáo đầy màu sắc cung cấp. Ở một thời điểm nào đó, giá cổ phiếu được khuyến mại tăng vọt có thể trở thành “bằng chứng” cho thấy ảo ảnh là hiện thực.

Tất nhiên, cuối cùng thì bữa tiệc cũng kết thúc. Và nhiều “hoàng đế” kinh doanh được phát hiện là không có quần áo. Lịch sử tài chính đầy rẫy tên tuổi của các tập đoàn nổi tiếng. Những người ban đầu được các nhà báo, nhà phân tích và chủ ngân hàng đầu tư tôn vinh là thiên tài kinh doanh. Nhưng những sáng tạo của họ cuối cùng lại trở thành bãi rác kinh doanh.

Các tập đoàn đã đạt được danh tiếng khủng khiếp.

*************

Charlie và tôi muốn tập đoàn của chúng tôi sở hữu toàn bộ hoặc một phần của một nhóm doanh nghiệp đa dạng có đặc điểm kinh tế tốt và những nhà quản lý giỏi. Tuy nhiên, việc Berkshire có kiểm soát các doanh nghiệp này hay không không quan trọng đối với chúng tôi.

Tôi phải mất một thời gian mới tỉnh táo được. Nhưng Charlie, và cũng là cuộc đấu tranh suốt 20 năm của tôi với hoạt động dệt may mà tôi được thừa kế ở Berkshire. Cuối cùng đã thuyết phục tôi rằng việc sở hữu một phần không kiểm soát của một doanh nghiệp tuyệt vời. Sẽ mang lại nhiều lợi nhuận hơn, thú vị hơn và tốn ít công sức hơn nhiều. So với việc phải vật lộn với 100% cổ phần của một doanh nghiệp cận biên.

Vì những lý do đó, tập đoàn của chúng tôi sẽ vẫn là tập hợp các doanh nghiệp được kiểm soát và không được kiểm soát. Charlie và tôi sẽ chỉ triển khai vốn của bạn vào bất cứ điều gì mà chúng tôi tin là hợp lý nhất. Dựa trên thế mạnh cạnh tranh lâu dài của công ty, khả năng và đặc điểm quản lý cũng như giá cả của công ty.

Nếu chiến lược đó đòi hỏi ít hoặc không cần nỗ lực từ phía chúng tôi thì càng tốt. Ngược lại với hệ thống tính điểm được sử dụng trong các cuộc thi lặn. Bạn không được thưởng điểm nào trong nỗ lực kinh doanh vì “mức độ khó”. Hơn nữa, như Ronald Reagan đã cảnh báo: “Người ta nói rằng làm việc chăm chỉ không bao giờ giết chết bất cứ ai. Nhưng tôi nói tại sao lại nắm lấy cơ hội?”

Những viên ngọc quý của gia đình và cách chúng tôi tăng cường cổ phiếu những viên ngọc quý này – Thư gửi cổ đông của Warren Buffett 2020

Ở trang A-1, chúng tôi liệt kê các công ty con của Berkshire. Một tập hợp các doanh nghiệp sử dụng 360,000 nhân viên vào cuối năm. Bạn có thể đọc nhiều hơn về các hoạt động được kiểm soát này trong phần 10-K ở phần sau của báo cáo này. Các vị trí chính của chúng tôi trong các công ty mà chúng tôi sở hữu một phần và không kiểm soát được liệt kê ở trang 7 của bức thư này. Danh mục đầu tư kinh doanh đó cũng rất lớn và đa dạng.

Tuy nhiên, phần lớn giá trị của Berkshire nằm ở bốn doanh nghiệp. Ba doanh nghiệp được kiểm soát và một doanh nghiệp mà chúng tôi chỉ nắm giữ 5.4%. Cả bốn đều là những viên ngọc quý.

Giá trị lớn nhất là hoạt động bảo hiểm tài sản/tổn thất của chúng tôi. Hoạt động này đã là hoạt động cốt lõi của Berkshire trong 53 năm qua. Nhóm công ty bảo hiểm của chúng tôi là duy nhất trong lĩnh vực bảo hiểm. Người quản lý của nó, Ajit Jain, người đã gia nhập Berkshire vào năm 1986 cũng vậy.

Nhìn chung, đội ngũ bảo hiểm hoạt động với số vốn lớn hơn nhiều so với bất kỳ đối thủ cạnh tranh nào trên toàn thế giới. Sức mạnh tài chính đó, cùng với dòng tiền mặt khổng lồ mà Berkshire nhận được hàng năm từ các hoạt động kinh doanh phi bảo hiểm. Cho phép các công ty bảo hiểm của chúng tôi thực hiện một cách an toàn chiến lược đầu tư. Thiên về vốn cổ phần vốn không khả thi đối với đại đa số các công ty bảo hiểm. Những đối thủ cạnh tranh đó, vì cả lý do quản lý và xếp hạng tín dụng, phải tập trung vào trái phiếu.

Và trái phiếu không phải là nơi thích hợp ngày nay. Bạn có thể tin rằng thu nhập gần đây có được từ trái phiếu kho bạc Hoa Kỳ kỳ hạn 10 năm. Lãi suất là 0.93% vào cuối năm, đã giảm 94% so với mức lãi suất 15.8% vào tháng 9 năm 1981? Ở một số quốc gia lớn và quan trọng, chẳng hạn như Đức và Nhật Bản. Các nhà đầu tư kiếm được lợi nhuận âm từ hàng nghìn tỷ đô la nợ chính phủ. Các nhà đầu tư có thu nhập cố định trên toàn thế giới. Dù là quỹ hưu trí, công ty bảo hiểm hay người về hưu đều phải đối mặt với một tương lai ảm đạm.

Một số công ty bảo hiểm, cũng như các nhà đầu tư trái phiếu khác. Có thể cố gắng kiếm được những khoản lợi nhuận thảm hại hiện có. Bằng cách chuyển giao dịch mua của họ sang các nghĩa vụ được đảm bảo bởi những người đi vay không ổn định. Tuy nhiên, các khoản vay rủi ro không phải là câu trả lời cho lãi suất không thỏa đáng. Ba thập kỷ trước, ngành tiết kiệm và cho vay hùng mạnh một thời đã tự hủy diệt. Một phần là do phớt lờ câu châm ngôn đó.

Berkshire hiện được hưởng khoản bảo hiểm “thả nổi” trị giá 138 tỷ USD – các quỹ không thuộc sở hữu của chúng tôi. Nhưng vẫn là của chúng tôi để triển khai. Cho dù dưới dạng trái phiếu, cổ phiếu hay các tài sản tương đương tiền như tín phiếu Kho bạc Hoa Kỳ.

Thả nổi có một số điểm tương đồng với tiền gửi ngân hàng. Dòng tiền vào và ra hàng ngày của các công ty bảo hiểm. Với tổng số tiền họ nắm giữ thay đổi rất ít. Số tiền khổng lồ mà Berkshire nắm giữ có thể sẽ vẫn ở gần mức hiện tại trong nhiều năm và trên cơ sở tích lũy. Chúng tôi không phải tốn kém gì. Tất nhiên, kết quả đáng mừng đó có thể thay đổi. Nhưng theo thời gian, tôi thích tỷ lệ cược của chúng tôi.

Tôi đã nhiều lần – một số có thể nói là không ngừng nghỉ. Giải thích về hoạt động bảo hiểm của chúng tôi trong những lá thư hàng năm gửi cho bạn. Vì vậy, năm nay tôi sẽ yêu cầu các cổ đông mới muốn tìm hiểu thêm về hoạt động kinh doanh bảo hiểm và “thả nổi” của chúng tôi. Đọc phần thích hợp của báo cáo năm 2019, được in lại ở trang A-2. Điều quan trọng là bạn hiểu được. Những rủi ro cũng như cơ hội tồn tại trong các hoạt động bảo hiểm của chúng tôi.

Tài sản có giá trị thứ hai và thứ ba của chúng tôi. Gần như tăng vọt vào thời điểm này. Là quyền sở hữu 100% của Berkshire đối với BNSF. Tuyến đường sắt lớn nhất nước Mỹ tính theo khối lượng vận chuyển hàng hóa. Và quyền sở hữu 5.4% của chúng tôi đối với Apple. Và ở vị trí thứ tư là quyền sở hữu 91% của chúng tôi đối với Berkshire Hathaway Energy (“BHE”). Những gì chúng tôi có ở đây là một doanh nghiệp tiện ích rất đặc biệt. Thu nhập hàng năm của nó đã tăng từ 122 triệu đô la lên 3.4 tỷ USD trong suốt 21 năm chúng tôi sở hữu.

Tôi sẽ nói nhiều hơn về BNSF và BHE trong thư này. Tuy nhiên, bây giờ, tôi muốn tập trung vào một phương pháp. Mà Berkshire sẽ định kỳ sử dụng để nâng cao sự quan tâm của bạn đối với cả “Big Four” cũng như nhiều tài sản khác mà Berkshire sở hữu.

*************

Năm ngoái, chúng tôi đã thể hiện sự nhiệt tình của mình đối với việc mở rộng tài sản của Berkshire. Bằng cách mua lại số cổ phiếu tương đương 80,998 cổ phiếu “A”, chi 24.7 tỷ USD trong quá trình này. Hành động đó đã tăng quyền sở hữu của bạn trong tất cả các hoạt động kinh doanh của Berkshire lên 5.2%. Mà không yêu cầu bạn phải động đến ví của mình.

Tuân theo những tiêu chí mà Charlie và tôi đã khuyến nghị từ lâu. Chúng tôi thực hiện những giao dịch mua đó. Vì chúng tôi tin rằng chúng sẽ vừa nâng cao giá trị nội tại trên mỗi cổ phiếu cho các cổ đông tiếp tục hoạt động. Vừa sẽ để lại cho Berkshire nguồn vốn dồi dào hơn cho bất kỳ cơ hội hoặc vấn đề nào mà công ty có thể gặp phải.

Chúng tôi không bao giờ nghĩ rằng nên mua lại cổ phiếu Berkshire ở bất kỳ mức giá nào. Tôi nhấn mạnh điểm đó bởi vì các CEO Mỹ có thành tích đáng xấu hổ. Là dành nhiều tiền của công ty hơn để mua lại khi giá tăng so với khi chúng giảm. Cách tiếp cận của chúng tôi hoàn toàn ngược lại. Khoản đầu tư của Berkshire vào Apple minh họa một cách sinh động sức mạnh của việc mua lại.

Chúng tôi bắt đầu mua cổ phiếu Apple vào cuối năm 2016. Và đến đầu tháng 7 năm 2018, chúng tôi sở hữu hơn một tỷ cổ phiếu Apple. (Đã điều chỉnh theo tỷ lệ chia tách). Nói như vậy, tôi đang đề cập đến khoản đầu tư được giữ trong tài khoản chung của Berkshire. Và không bao gồm một lượng cổ phiếu Apple rất nhỏ và được quản lý riêng biệt sau đó đã được bán. Khi chúng tôi hoàn tất giao dịch mua vào giữa năm 2018. Tài khoản chung của Berkshire sở hữu 5.2% cổ phần Apple.

Chi phí của chúng tôi cho số cổ phần đó là 36 tỷ USD. Kể từ đó, cả hai chúng tôi đều được hưởng cổ tức đều đặn. Trung bình khoảng 775 triệu USD hàng năm. Và vào năm 2020, đã bỏ túi thêm 11 tỷ USD bằng cách bán một phần nhỏ vị thế của mình.

Bất chấp việc bán cổ phiếu. Thì đấy! Berkshire hiện sở hữu 5.4% cổ phần Apple. Sự gia tăng đó đối với chúng tôi là không tốn kém. Diễn ra vì Apple đã liên tục mua lại cổ phiếu của mình. Do đó đã thu hẹp đáng kể số lượng cổ phiếu đang lưu hành hiện nay.

Nhưng đó không phải là tất cả những tin tốt. Bởi vì chúng tôi cũng đã mua lại cổ phiếu Berkshire trong suốt 21/2 năm. Nên giờ đây bạn gián tiếp sở hữu toàn bộ tài sản và thu nhập trong tương lai của Apple. Nhiều hơn 10% so với mức bạn đã sở hữu vào tháng 7 năm 2018.

Động lực dễ chịu này vẫn tiếp tục. Berkshire đã mua lại nhiều cổ phiếu hơn kể từ cuối năm. Và có khả năng sẽ tiếp tục giảm số lượng cổ phiếu của mình trong tương lai. Apple cũng đã công khai tuyên bố ý định mua lại cổ phần của mình. Khi những đợt cắt giảm này diễn ra. Các cổ đông của Berkshire sẽ không chỉ có lợi ích lớn hơn trong tập đoàn bảo hiểm của chúng tôi, BNSF và BHE. Mà còn nhận thấy quyền sở hữu gián tiếp của họ đối với Apple cũng tăng lên.

Phép toán mua lại diễn ra chậm rãi nhưng có thể có tác dụng mạnh mẽ theo thời gian. Quá trình này cung cấp một cách đơn giản. Để các nhà đầu tư sở hữu một phần ngày càng mở rộng của các doanh nghiệp đặc biệt.

Và như Mae West quyến rũ đã đảm bảo với chúng tôi: “Có thể có quá nhiều thứ tốt . . . tuyệt vời.”

Đầu tư – Thư gửi cổ đông của Warren Buffett 2020

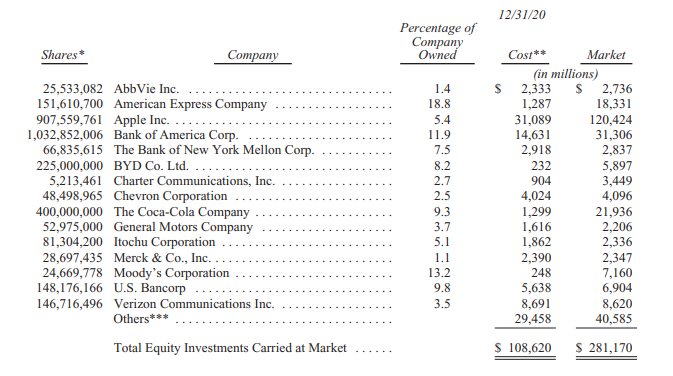

Dưới đây chúng tôi liệt kê 15 khoản đầu tư cổ phiếu phổ thông có giá trị thị trường lớn nhất vào cuối năm. Chúng tôi loại trừ việc Kraft Heinz nắm giữ 325,442,152 cổ phiếu. Vì Berkshire là một phần của nhóm kiểm soát. Và do đó phải hạch toán khoản đầu tư đó bằng phương pháp “vốn chủ sở hữu”. Trên bảng cân đối kế toán của mình, Berkshire nắm giữ cổ phiếu Kraft Heinz với con số GAAP là 13.3 tỷ USD. Số tiền đại diện cho phần của Berkshire trong giá trị ròng đã được kiểm toán của Kraft Heinz vào ngày 31 tháng 12 năm 2020. Tuy nhiên, xin lưu ý rằng giá trị thị trường của cổ phiếu của chúng tôi vào thời điểm đó chỉ có giá trị 11.3 tỷ USD.

Câu chuyện của 2 thành phố – Thư gửi cổ đông của Warren Buffett 2020

Những câu chuyện thành công có rất nhiều trên khắp nước Mỹ. Kể từ khi đất nước chúng ta ra đời, những cá nhân có ý tưởng, tham vọng. Và thường chỉ cần một ít vốn đã thành công ngoài ước mơ của họ. Bằng cách tạo ra điều gì đó mới mẻ. Hoặc bằng cách cải thiện trải nghiệm của khách hàng với điều gì đó cũ.

Charlie và tôi đã đi khắp đất nước để tham gia cùng nhiều người trong số họ hoặc gia đình họ. Ở Bờ Tây, chúng tôi bắt đầu hoạt động này vào năm 1972 bằng việc mua See’s Candy. Một thế kỷ trước, Mary See bắt đầu cung cấp một sản phẩm lâu đời mà cô đã sáng tạo lại bằng những công thức đặc biệt. Thêm vào kế hoạch kinh doanh của cô là những cửa hàng cổ kính có nhân viên bán hàng thân thiện. Cửa hàng nhỏ đầu tiên của cô ở Los Angeles cuối cùng đã dẫn đến hàng trăm cửa hàng, trải rộng khắp miền Tây.

Ngày nay, những sáng tạo của Bà See tiếp tục làm hài lòng khách hàng. Đồng thời mang lại việc làm lâu dài cho hàng nghìn phụ nữ và nam giới. Công việc của Berkshire đơn giản là không can thiệp vào thành công của công ty. Khi một doanh nghiệp sản xuất và phân phối một sản phẩm tiêu dùng không thiết yếu, khách hàng là ông chủ. Và sau 100 năm, thông điệp của khách hàng gửi tới Berkshire vẫn rõ ràng: “Đừng đùa với kẹo của tôi”. (Trang web là https://www.sees.com/; hãy thử món đậu phộng giòn.)

Hãy di chuyển xuyên lục địa đến Washington, D.C. Năm 1936, Leo Goodwin, cùng với vợ mình, Lillian, tin chắc rằng bảo hiểm ô tô. Một sản phẩm tiêu chuẩn thường được mua từ các đại lý. Có thể được bán trực tiếp với giá thấp hơn nhiều. Được trang bị 100,000 USD, cặp đôi này đã đối đầu với các công ty bảo hiểm khổng lồ sở hữu vốn gấp 1,000 lần vốn của họ trở lên. Công ty Bảo hiểm Nhân viên Chính phủ (sau này rút ngắn thành GEICO) đang trên đường thành lập.

Thật may mắn, tôi đã được biết đến tiềm năng của công ty cách đây 70 năm. Nó ngay lập tức trở thành mối tình đầu của tôi (thuộc loại đầu tư). Bạn biết phần còn lại của câu chuyện: Berkshire cuối cùng đã trở thành chủ sở hữu 100% của GEICO. Công ty ở tuổi 84 vẫn không ngừng điều chỉnh. Nhưng không thay đổi, tầm nhìn của Leo và Lillian.

Tuy nhiên, đã có sự thay đổi về quy mô của công ty. Năm 1937, năm đầu tiên hoạt động, GEICO đạt doanh thu 238,288 USD. Năm ngoái con số này là 35 tỷ USD.

*************

Ngày nay, với phần lớn tài chính, truyền thông, chính phủ và công nghệ được đặt ở các khu vực ven biển. Thật dễ dàng bỏ qua nhiều điều kỳ diệu xảy ra ở Trung Mỹ. Hãy tập trung vào hai cộng đồng cung cấp những minh họa tuyệt đẹp về tài năng. Và tham vọng hiện có trên khắp đất nước chúng ta.

Bạn sẽ không ngạc nhiên khi tôi bắt đầu với Omaha. Năm 1940, Jack Ringwalt, tốt nghiệp trường Trung học Omaha. (Là trường cũ của Charlie, bố tôi, người vợ đầu tiên của tôi, ba đứa con và hai đứa cháu của chúng tôi). Quyết định thành lập một công ty bảo hiểm tài sản/tổn thất với số vốn 125,000 USD Mỹ.

Giấc mơ của Jack thật phi lý, đòi hỏi hoạt động kinh doanh nhỏ nhặt của anh có phần khoa trương được đặt tên là National Indemnity. Để cạnh tranh với các công ty bảo hiểm khổng lồ, tất cả đều hoạt động với nguồn vốn dồi dào. Ngoài ra, những đối thủ cạnh tranh đó đã cố thủ vững chắc với mạng lưới toàn quốc. Gồm các đại lý địa phương được tài trợ tốt và lâu đời.

Theo kế hoạch của Jack, National Indemnity, không giống như GEICO. Sẽ sử dụng bất kỳ cơ quan nào được ủy quyền để chấp nhận nó. Và do đó không được hưởng lợi thế về chi phí trong việc mua lại hoạt động kinh doanh. Để khắc phục những nhược điểm đáng gờm đó, National Indemnity tập trung vào những rủi ro “lạ”. Điều mà các “ông lớn” cho là không quan trọng. Và thật không may, chiến lược đó đã thành công.

Jack là người trung thực, sắc sảo, dễ mến và hơi kỳ quặc. Đặc biệt, ông không thích các cơ quan quản lý. Thỉnh thoảng, khi anh cảm thấy khó chịu với sự giám sát của họ. Anh sẽ cảm thấy muốn bán công ty của mình.

May mắn thay, tôi đã ở gần đó vào một trong những dịp đó. Jack thích ý tưởng gia nhập Berkshire và chúng tôi đã đạt được thỏa thuận vào năm 1967. Mất 15 phút để đạt được một cái bắt tay. Tôi chưa bao giờ yêu cầu kiểm toán.

Ngày nay National Indemnity là công ty duy nhất trên thế giới sẵn sàng bảo hiểm những rủi ro lớn nhất định. Và vâng, nó vẫn có trụ sở tại Omaha, cách văn phòng chính của Berkshire vài dặm.

Trong những năm qua, chúng tôi đã mua thêm bốn doanh nghiệp từ các gia đình ở Omaha. Nổi tiếng nhất trong số đó là Nebraska Furniture Mart (“NFM”). Người sáng lập công ty, Rose Blumkin (“Bà B”), đến Seattle vào năm 1915 với tư cách là một người Nga di cư, không thể đọc hoặc nói tiếng Anh. Cô định cư ở Omaha vài năm sau đó và đến năm 1936 đã tiết kiệm được 2,500 USD để mở một cửa hàng đồ nội thất.

Các đối thủ cạnh tranh và nhà cung cấp đã phớt lờ cô. Và trong một thời gian, nhận định của họ có vẻ đúng: Thế chiến thứ hai đã khiến công việc kinh doanh của cô bị đình trệ. Và vào cuối năm 1946, giá trị tài sản ròng của công ty chỉ tăng lên 72,264 USD. Tiền mặt, cả khi thanh toán và gửi tiền, tổng cộng là 50 USD (đó không phải là lỗi đánh máy).

Tuy nhiên, một tài sản vô giá đã không được ghi lại trong số liệu năm 1946: Louie Blumkin, con trai duy nhất của bà B, đã quay lại cửa hàng sau bốn năm phục vụ trong Quân đội Hoa Kỳ. Louie đã chiến đấu tại Bãi biển Omaha của Normandy sau cuộc xâm lược D-Day. Nhận được Trái tim tím vì những vết thương trong Trận chiến Bulge. Và cuối cùng lên đường về nhà vào tháng 11 năm 1945.

Một khi bà B và Louie được đoàn tụ, NFM không thể ngăn cản được. Được thúc đẩy bởi ước mơ của mình, hai mẹ con đã làm việc cả ngày lẫn đêm và cả cuối tuần. Kết quả là một phép lạ bán lẻ.

Đến năm 1983, hai mẹ con đã tạo dựng được một doanh nghiệp trị giá 60 triệu USD. Năm đó, vào ngày sinh nhật của tôi, Berkshire đã mua 80% NFM mà không cần kiểm toán. Tôi tin tưởng các thành viên trong gia đình Blumkin sẽ điều hành công việc kinh doanh. Thế hệ thứ ba và thứ tư ngày nay làm như vậy. Cần lưu ý rằng bà B đã làm việc hàng ngày cho đến khi 103 tuổi. Một độ tuổi nghỉ hưu quá sớm theo đánh giá của Charlie và tôi.

NFM hiện sở hữu ba cửa hàng nội thất gia đình lớn nhất ở Hoa Kỳ. Mỗi cửa hàng đều lập kỷ lục bán hàng vào năm 2020. Một thành tích đạt được bất chấp việc các cửa hàng của NFM đã đóng cửa hơn sáu tuần vì COVID-19.

Phần hậu kỳ của câu chuyện này đã nói lên tất cả: Khi đại gia đình bà B quây quần dùng bữa ngày lễ, bà luôn yêu cầu họ hát một bài trước khi ăn. Lựa chọn của cô không bao giờ thay đổi: “God Bless America” của Irving Berlin.

*************

Hãy di chuyển về phía đông tới Knoxville, thành phố lớn thứ ba ở Tennessee. Ở đó, Berkshire có quyền sở hữu hai công ty đáng chú ý. Clayton Homes (sở hữu 100%) và Pilot Travel Centers (hiện sở hữu 38%, nhưng sẽ đạt 80% vào năm 2023).

Mỗi công ty đều được thành lập bởi một chàng trai trẻ đã tốt nghiệp Đại học Tennessee và ở lại Knoxville. Cả hai đều không có số vốn đáng kể cũng như cha mẹ giàu có.

Nhưng cái gì cơ? Ngày nay, Clayton và Pilot đều có thu nhập trước thuế hàng năm hơn 1 tỷ USD. Họ cùng nhau tuyển dụng khoảng 47,000 nam giới và phụ nữ.

Jim Clayton, (sau một số dự án kinh doanh khác, đã thành lập Clayton Homes với số vốn eo hẹp vào năm 1956). Và “Big Jim” Haslam đã bắt đầu thành lập Trung tâm Du lịch Thí điểm vào năm 1958. Bằng cách mua một trạm dịch vụ với giá 6,000 USD. Sau này, mỗi người đàn ông đều đưa vào kinh doanh một người con trai có cùng niềm đam mê, giá trị và trí tuệ như cha mình. Đôi khi có một phép thuật đối với gen.

“Big Jim” Haslam, hiện 90 tuổi, gần đây là tác giả của một cuốn sách đầy cảm hứng. Trong đó ông kể lại việc Kevin, con trai của Jim Clayton, đã khuyến khích gia đình Haslam bán phần lớn Pilot cho Berkshire. Mọi nhà bán lẻ đều biết rằng những khách hàng hài lòng là những nhân viên bán hàng giỏi nhất của cửa hàng. Điều đó đúng khi các doanh nghiệp cũng đang đổi chủ.

*************

Lần tới khi bạn bay qua Knoxville hoặc Omaha, hãy ngả mũ trước Claytons, Haslams và Blumkins. Cũng như đội quân doanh nhân thành đạt cư trú ở mọi miền đất nước chúng ta. Những nhà xây dựng này cần khuôn khổ thịnh vượng của Mỹ . Một thử nghiệm độc đáo khi nó được xây dựng vào năm 1789. Để đạt được tiềm năng của họ. Đổi lại, nước Mỹ cần những công dân như Jim C., Jim H., Bà B và Louie. Để thực hiện được những điều kỳ diệu mà những người cha lập quốc của chúng ta đã tìm kiếm.

Ngày nay, nhiều người đã tạo ra những phép lạ tương tự trên khắp thế giới. Tạo ra sự thịnh vượng lan tỏa mang lại lợi ích cho toàn nhân loại. Tuy nhiên, trong 232 năm tồn tại ngắn ngủi, chưa có vườn ươm nào phát huy tiềm năng con người như Mỹ. Mặc dù có một số gián đoạn nghiêm trọng, nhưng tiến bộ kinh tế của đất nước chúng ta vẫn rất ngoạn mục. Ngoài ra, chúng tôi vẫn giữ nguyện vọng hiến pháp của mình là trở thành “một liên minh hoàn hảo hơn”. Tiến bộ trên mặt trận đó diễn ra chậm, không đồng đều và thường gây nản lòng. Tuy nhiên, chúng tôi đã tiến về phía trước và sẽ tiếp tục làm như vậy.

Kết luận chắc chắn của chúng tôi: Đừng bao giờ đặt cược chống lại nước Mỹ.

Quan hệ đối tác Berkshire – Thư gửi cổ đông của Warren Buffett 2020

Berkshire là một tập đoàn Delaware và các giám đốc của chúng tôi phải tuân thủ luật pháp của bang. Trong số đó có yêu cầu các thành viên hội đồng quản trị phải hành động vì lợi ích tốt nhất của công ty và các cổ đông. Giám đốc của chúng tôi ủng hộ học thuyết đó. Ngoài ra, tất nhiên, các giám đốc của Berkshire muốn công ty làm hài lòng khách hàng. Phát triển và khen thưởng tài năng của 360,000 cộng sự. Cư xử một cách tôn trọng với những người cho vay. Và được coi là công dân tốt của nhiều thành phố và tiểu bang nơi chúng tôi hoạt động. Chúng tôi đánh giá cao bốn khu vực bầu cử quan trọng này.

Tuy nhiên, không ai trong số các nhóm này có quyền bỏ phiếu trong việc xác định các vấn đề. Như cổ tức, định hướng chiến lược, lựa chọn CEO hoặc mua lại và thoái vốn. Những trách nhiệm như vậy chỉ thuộc về các giám đốc của Berkshire. Những người phải đại diện một cách trung thực cho lợi ích lâu dài của tập đoàn và chủ sở hữu của nó.

Ngoài các yêu cầu pháp lý, Charlie và tôi cảm thấy có nghĩa vụ đặc biệt đối với nhiều cổ đông cá nhân của Berkshire. Một chút lịch sử cá nhân có thể giúp bạn hiểu được sự gắn bó bất thường của chúng tôi. Và cách nó hình thành nên hành vi của chúng tôi.

*************

Trước những năm làm việc ở Berkshire, tôi đã quản lý tiền cho nhiều cá nhân thông qua một loạt công ty hợp danh. Ba công ty đầu tiên được thành lập vào năm 1956. Theo thời gian, việc sử dụng nhiều đơn vị trở nên khó sử dụng và vào năm 1962. Chúng tôi đã hợp nhất 12 công ty hợp danh thành một đơn vị duy nhất, Công ty TNHH Hợp tác Buffett (“BPL”).

Đến năm đó, gần như toàn bộ số tiền của tôi và của vợ tôi đã được đầu tư cùng với quỹ của nhiều đối tác hữu hạn của tôi. Tôi không nhận được tiền lương hoặc phí. Thay vào đó, với tư cách là đối tác chung, tôi chỉ được các đối tác hữu hạn của mình bồi thường. Sau khi họ đảm bảo lợi nhuận trên ngưỡng 6% hàng năm.

Nếu lợi nhuận không đạt được mức đó, khoản thiếu hụt sẽ được chuyển sang phần lợi nhuận trong tương lai của tôi. (May mắn thay, điều đó đã không bao giờ xảy ra: Lợi nhuận của công ty hợp danh luôn vượt quá mức “bogey” 6%.) Nhiều năm trôi qua, một phần lớn nguồn lực của cha mẹ, anh chị em, cô dì, chú bác, anh chị em họ và vợ chồng tôi đều được đầu tư vào quan hệ đối tác.

Charlie thành lập công ty hợp danh của mình vào năm 1962 và hoạt động giống như tôi. Cả hai chúng tôi đều không có nhà đầu tư tổ chức nào. Và rất ít đối tác của chúng tôi có hiểu biết sâu về tài chính. Những người tham gia dự án kinh doanh của chúng tôi chỉ đơn giản tin tưởng rằng. Chúng tôi đối xử với tiền của họ như cách chúng tôi đối xử với tiền của mình. Những cá nhân này, bằng trực giác hoặc dựa vào lời khuyên của bạn bè. Đã kết luận một cách chính xác rằng Charlie và tôi cực kỳ ác cảm với việc mất vốn vĩnh viễn. Và rằng chúng tôi sẽ không nhận tiền của họ trừ khi chúng tôi dự kiến sẽ làm khá tốt với số tiền đó.

Tôi tình cờ chuyển sang lĩnh vực quản lý kinh doanh sau khi BPL giành được quyền kiểm soát Berkshire vào năm 1965. Sau đó, vào năm 1969, chúng tôi quyết định giải thể BPL. Sau cuối năm, công ty hợp danh này đã phân phối theo tỷ lệ toàn bộ tiền mặt cùng với ba cổ phiếu. Giá trị lớn nhất là 70.5% lãi suất của BPL tại Berkshire.

Trong khi đó, Charlie kết thúc hoạt động của mình vào năm 1977. Trong số tài sản mà ông phân phối cho các đối tác có cổ phần lớn ở Blue Chip Stamps. Một công ty mà tôi và Berkshire cùng nhau kiểm soát. Blue Chip cũng nằm trong số ba cổ phiếu mà đối tác của tôi đã phân phối sau khi giải thể.

Năm 1983, Berkshire và Blue Chip sáp nhập, qua đó mở rộng số lượng cổ đông đăng ký của Berkshire từ 1,900 lên 2,900. Charlie và tôi muốn tất cả mọi người – cổ đông cũ, mới và tương lai – có cùng quan điểm.

Do đó, báo cáo thường niên năm 1983 – ngay từ đầu – đã trình bày “các nguyên tắc kinh doanh chính” của Berkshire. Nguyên tắc đầu tiên bắt đầu: “Mặc dù hình thức của chúng tôi là tập thể nhưng thái độ của chúng tôi là hợp tác”. Điều đó đã xác định mối quan hệ của chúng tôi vào năm 1983. Nó định nghĩa nó ngày nay. Charlie và tôi, cũng như các giám đốc của chúng tôi . Tin rằng mệnh lệnh này sẽ có ích cho Berkshire trong nhiều thập kỷ tới.

*************

Quyền sở hữu của Berkshire hiện nằm trong năm “nhóm” lớn. Một loại do tôi nắm giữ với tư cách là “người sáng lập”. Thùng đó chắc chắn sẽ trống rỗng. Vì cổ phiếu tôi sở hữu hàng năm được phân phối cho nhiều tổ chức từ thiện khác nhau. Hai trong số bốn thùng còn lại được lấp đầy bởi các nhà đầu tư tổ chức, mỗi thùng xử lý tiền của người khác. Tuy nhiên, đó chính là điểm giống nhau giữa các nhóm đó: Thủ tục đầu tư của họ không thể khác hơn.

Trong một nhóm tổ chức là các quỹ chỉ số, một phân khúc lớn và đang mọc lên như nấm của thế giới đầu tư. Các quỹ này chỉ đơn giản bắt chước chỉ số mà họ theo dõi. Cổ phiếu được các nhà đầu tư chỉ số yêu thích là S&P 500. Trong đó Berkshire là một thành phần. Cần nhấn mạnh rằng các quỹ chỉ số sở hữu cổ phiếu Berkshire đơn giản. Vì họ bị buộc phải làm như vậy. Họ đang thực hiện thí điểm tự động, mua và bán chỉ nhằm mục đích “cân nhắc”.

Nhóm tổ chức còn lại là các chuyên gia quản lý tiền của khách hàng. Cho dù số tiền đó thuộc về những cá nhân giàu có, trường đại học, người về hưu hay bất kỳ ai. Những nhà quản lý chuyên nghiệp này có nhiệm vụ chuyển vốn từ khoản đầu tư này sang khoản đầu tư khác. Dựa trên đánh giá của họ về định giá và triển vọng. Đó là một nghề cao quý nhưng khó khăn.

Chúng tôi rất vui khi được làm việc cho nhóm “tích cực” này. Trong khi họ đang tìm kiếm một nơi tốt hơn để triển khai nguồn vốn cho nhóm khách hàng của mình. Chắc chắn là một số nhà quản lý có sự tập trung dài hạn và rất hiếm khi giao dịch. Những người khác sử dụng thuật toán máy tính có thể chỉ đạo việc mua hoặc bán cổ phiếu trong một nano giây. Một số nhà đầu tư chuyên nghiệp sẽ đến và đi dựa trên những đánh giá kinh tế vĩ mô của họ.

Nhóm thứ tư của chúng tôi bao gồm các cổ đông cá nhân hoạt động theo cách tương tự như các nhà quản lý tổ chức tích cực mà tôi vừa mô tả. Có thể hiểu được, những chủ sở hữu này coi cổ phiếu Berkshire của họ như một nguồn vốn tiềm năng. Khi họ thấy một khoản đầu tư khác khiến họ hứng thú. Chúng tôi không phản đối quan điểm đó. Tương tự như cách chúng tôi nhìn nhận một số cổ phiếu mà chúng tôi sở hữu tại Berkshire.

Tất cả những điều đó đã nói lên rằng, Charlie và tôi sẽ không bằng con người. Nếu chúng tôi không cảm thấy có mối quan hệ họ hàng đặc biệt với nhóm thứ năm của mình. Hơn hàng triệu nhà đầu tư cá nhân đơn giản tin tưởng chúng tôi đại diện cho lợi ích của họ. Bất kể tương lai có thể mang lại điều gì. Họ đã gia nhập với chúng tôi mà không có ý định rời đi. Áp dụng tư duy tương tự như các đối tác ban đầu của chúng tôi. Thật vậy, nhiều nhà đầu tư trong những năm hợp tác của chúng tôi. Và/hoặc con cháu của họ vẫn là chủ sở hữu đáng kể của Berkshire.

Nguyên mẫu của những cựu chiến binh đó là Stan Truhlsen. Một bác sĩ nhãn khoa Omaha vui vẻ và hào phóng. Đồng thời là một người bạn cá nhân, người đã tròn 100 tuổi vào ngày 13 tháng 11 năm 2020. Năm 1959, Stan cùng với 10 bác sĩ trẻ Omaha khác đã hợp tác với tôi. Các tài liệu đã sáng tạo nhãn hiệu liên doanh của họ là Emdee, Ltd. Hàng năm, họ cùng vợ tôi và tôi đến dự một bữa tối ăn mừng tại nhà của chúng tôi.

Khi công ty hợp danh của chúng tôi phân phối cổ phiếu Berkshire vào năm 1969. Tất cả các bác sĩ đều giữ lại số cổ phiếu họ nhận được. Họ có thể không biết chi tiết về đầu tư hoặc kế toán. Nhưng họ biết rằng tại Berkshire, họ sẽ được đối xử như những đối tác.

Hai người đồng đội của Stan ở Emdee hiện đã ngoài 90 tuổi và tiếp tục nắm giữ cổ phiếu Berkshire. Độ bền đáng kinh ngạc của nhóm này. Cùng với việc Charlie và tôi lần lượt 97 và 90, đặt ra một câu hỏi thú vị: Phải chăng quyền sở hữu Berkshire thúc đẩy tuổi thọ?

*************

Gia đình cổ đông cá nhân khác thường và có giá trị của Berkshire. Có thể giúp bạn hiểu thêm về sự miễn cưỡng của chúng tôi trong việc lôi kéo các nhà phân tích Phố Wall và các nhà đầu tư tổ chức. Chúng tôi đã có những nhà đầu tư mà chúng tôi muốn. Và không nghĩ rằng về mặt cân bằng, họ sẽ được nâng cấp bằng cách thay thế.

Chỉ có rất nhiều chỗ ngồi, tức là số lượng cổ phiếu đang lưu hành, có sẵn để Berkshire sở hữu. Và chúng tôi rất thích những người đã chiếm giữ chúng.

Tất nhiên, một số doanh thu trong “đối tác” sẽ xảy ra. Tuy nhiên, Charlie và tôi hy vọng rằng điều đó sẽ ở mức tối thiểu. Rốt cuộc thì ai đang tìm kiếm sự thay đổi nhanh chóng trong bạn bè, hàng xóm hoặc hôn nhân?

Năm 1958, Phil Fisher viết một cuốn sách tuyệt vời về đầu tư. Trong đó, ông ví việc điều hành một công ty đại chúng với việc quản lý một nhà hàng. Ông nói, nếu bạn đang tìm kiếm thực khách. Bạn có thể thu hút một lượng khách hàng và phát đạt. Nhờ món hamburger phục vụ kèm Coke hoặc ẩm thực Pháp kèm theo rượu vang lạ. Nhưng Fisher cảnh báo, bạn không được chuyển từ nơi này sang nơi khác một cách thất thường: Thông điệp của bạn gửi đến khách hàng tiềm năng phải nhất quán với những gì họ sẽ tìm thấy khi bước vào cơ sở của bạn.

Tại Berkshire, chúng tôi đã phục vụ hamburger và Coke được 56 năm. Chúng tôi trân trọng nhóm khách hàng mà giá vé này đã thu hút.

Hàng chục triệu nhà đầu tư và nhà đầu cơ khác ở Hoa Kỳ và các nơi khác. Có rất nhiều lựa chọn về vốn cổ phần phù hợp với sở thích của họ. Họ sẽ tìm thấy các CEO và chuyên gia thị trường với những ý tưởng hấp dẫn. Nếu họ muốn mục tiêu về giá, thu nhập được quản lý và “câu chuyện”. Họ sẽ không thiếu những người theo đuổi. “Các kỹ thuật viên” sẽ tự tin hướng dẫn họ về những gì. Mà một số dao động trên biểu đồ báo hiệu bước đi tiếp theo của cổ phiếu. Những lời kêu gọi hành động sẽ không bao giờ dừng lại.

Tôi nên nói thêm rằng nhiều nhà đầu tư trong số đó sẽ làm ăn khá tốt. Xét cho cùng, quyền sở hữu cổ phiếu thực chất là một trò chơi “có tổng dương”. Thật vậy, một con khỉ kiên nhẫn và điềm tĩnh. Người xây dựng danh mục đầu tư bằng cách ném 50 phi tiêu vào bảng liệt kê tất cả S&P 500. Sẽ – theo thời gian – được hưởng cổ tức và lãi vốn. Miễn là nó không bao giờ bị cám dỗ để thực hiện thay đổi trong “các lựa chọn” ban đầu của nó.

Các tài sản sản xuất như trang trại, bất động sản và tất nhiên quyền sở hữu doanh nghiệp tạo ra của cải rất nhiều. Hầu hết chủ sở hữu của những tài sản đó sẽ được khen thưởng. Tất cả những gì cần thiết là thời gian trôi qua, sự bình tĩnh nội tâm, đa dạng hóa và giảm thiểu các giao dịch, phí. Tuy nhiên, các nhà đầu tư không bao giờ được quên rằng chi phí của họ chính là thu nhập của Phố Wall. Và, không giống như con khỉ của tôi, những người ở Phố Wall không làm việc để kiếm những hạt đậu phộng.

Khi các ghế trống ở Berkshire và chúng tôi hy vọng là còn rất ít. Chúng tôi muốn có những người mới đến, những người hiểu và mong muốn những gì chúng tôi cung cấp. Sau hàng chục năm quản lý, Charlie và tôi vẫn không thể hứa hẹn được kết quả. Tuy nhiên, chúng tôi có thể và cam kết coi bạn là đối tác.

Và những người kế nhiệm của chúng tôi cũng vậy.

Một con số của Berkshire có thể làm bạn ngạc nhiên – Thư gửi cổ đông của Warren Buffett 2020

Gần đây, tôi biết được một sự thật về công ty của chúng tôi mà tôi chưa bao giờ nghi ngờ: Berkshire sở hữu bất động sản, nhà máy và thiết bị có trụ sở tại Mỹ. Loại tài sản tạo nên “cơ sở hạ tầng kinh doanh” của đất nước chúng ta. Với mức định giá GAAP vượt quá số tiền sở hữu bởi bất kỳ công ty Mỹ nào khác. Chi phí khấu hao của những “tài sản cố định” trong nước này của Berkshire là 154 tỷ USD. Tiếp theo trong danh sách này là AT&T với tài sản, nhà máy và thiết bị trị giá 127 tỷ USD.

Tôi nên nói thêm rằng sự dẫn đầu của chúng tôi trong lĩnh vực sở hữu tài sản cố định không báo hiệu một chiến thắng đầu tư. Kết quả tốt nhất xảy ra ở những công ty yêu cầu tài sản tối thiểu để tiến hành hoạt động kinh doanh có lợi nhuận cao – và cung cấp hàng hóa hoặc dịch vụ giúp tăng doanh số bán hàng của họ mà chỉ cần một lượng vốn bổ sung nhỏ. Trên thực tế, chúng tôi sở hữu một số doanh nghiệp đặc biệt này. Nhưng chúng tương đối nhỏ và tốt nhất là phát triển chậm.

Tuy nhiên, các công ty có tài sản lớn có thể là khoản đầu tư tốt. Thật vậy, chúng tôi rất vui mừng với hai gã khổng lồ của mình – BNSF và BHE: Năm 2011, năm đầu tiên Berkshire sở hữu BNSF, hai công ty đã có tổng thu nhập là 4.2 tỷ USD. Năm 2020, một năm khó khăn đối với nhiều doanh nghiệp, cặp đôi này đã kiếm được 8.3 tỷ USD.

BNSF và BHE sẽ cần chi phí vốn lớn trong nhiều thập kỷ tới. Tin tốt là cả hai đều có khả năng mang lại lợi nhuận phù hợp cho khoản đầu tư gia tăng.

Đầu tiên chúng ta hãy nhìn vào BNSF. Đường sắt của bạn vận chuyển khoảng 15% tổng số non-local ton-miles (một tấn hàng hóa được vận chuyển một dặm) hàng hóa di chuyển tại Hoa Kỳ. Cho dù bằng đường sắt, xe tải, đường ống, sà lan hay máy bay. Với một mức chênh lệch đáng kể, lượng tải của BNSF cao hơn bất kỳ nhà cung cấp dịch vụ nào khác.

Lịch sử của đường sắt Mỹ thật hấp dẫn. Sau hơn 150 năm xây dựng điên cuồng, đào xới, xây dựng quá mức, phá sản, tổ chức lại và sáp nhập. Ngành đường sắt cuối cùng đã nổi lên cách đây vài thập kỷ với tư cách trưởng thành và hợp lý hóa.

BNSF bắt đầu hoạt động vào năm 1850 với tuyến đường dài 12 dặm ở phía đông bắc Illinois. Ngày nay, nó có 390 tuyến đường sắt tiền thân đã được mua hoặc sáp nhập. Nguồn gốc rộng lớn của công ty được trình bày tại http://www.bnsf.com/bnsf-resources/pdf/about-bnsf/History_and_Legacy.pdf.

Berkshire mua lại BNSF vào đầu năm 2010. Kể từ khi chúng tôi mua lại, ngành đường sắt đã đầu tư 41 tỷ USD vào tài sản cố định, vượt quá 20 tỷ USD so với chi phí khấu hao. Đường sắt là một môn thể thao ngoài trời. Bao gồm các đoàn tàu dài hàng dặm buộc phải hoạt động đáng tin cậy trong cả thời tiết cực lạnh và nóng. Vì chúng luôn gặp phải mọi dạng địa hình từ sa mạc đến núi. Lũ lụt lớn xảy ra định kỳ. BNSF sở hữu 23,000 dặm đường ray, trải rộng khắp 28 tiểu bang. Và phải chi mọi thứ cần thiết để tối đa hóa sự an toàn và dịch vụ trên toàn hệ thống rộng lớn của mình.

Tuy nhiên, BNSF đã trả cổ tức đáng kể cho Berkshire – tổng cộng 41.8 tỷ USD. Tuy nhiên, ngành đường sắt chỉ trả cho chúng tôi số tiền còn lại. Sau khi vừa đáp ứng được nhu cầu kinh doanh vừa duy trì số dư tiền mặt khoảng 2 tỷ USD. Chính sách thận trọng này cho phép BNSF vay với lãi suất thấp. Không phụ thuộc vào bất kỳ sự đảm bảo nào về khoản nợ của Berkshire.

Một lời nữa về BNSF: Năm ngoái, Carl Ice, Giám đốc điều hành. Và nhân vật số hai của ông, Katie Farmer, đã làm một công việc phi thường trong việc kiểm soát chi phí trong khi vượt qua thời kỳ suy thoái đáng kể trong kinh doanh. Mặc dù khối lượng hàng hóa vận chuyển giảm 7%. Nhưng cả hai thực tế đã tăng tỷ suất lợi nhuận của BNSF lên 2.9 điểm phần trăm. Carl, theo kế hoạch từ lâu, đã nghỉ hưu vào cuối năm và Katie đảm nhận vị trí Giám đốc điều hành. Đường sắt của bạn đang ở trong tình trạng tốt.

BHE, không giống như BNSF, không trả cổ tức cho cổ phiếu phổ thông của mình. Một thông lệ hết sức bất thường trong ngành điện lực. Chính sách Spartan đó đã được áp dụng trong suốt 21 năm chúng tôi sở hữu. Không giống như đường sắt, các công ty điện lực của đất nước chúng ta cần một sự thay đổi lớn trong đó chi phí cuối cùng sẽ rất đáng kinh ngạc. Nỗ lực này sẽ tiêu tốn toàn bộ thu nhập của BHE trong nhiều thập kỷ tới. Chúng tôi hoan nghênh thử thách và tin rằng khoản đầu tư bổ sung sẽ được khen thưởng xứng đáng.

Hãy để tôi kể cho bạn nghe về một trong những nỗ lực của BHE. Cam kết trị giá 18 tỷ USD để làm lại và mở rộng một phần đáng kể của mạng lưới lỗi thời hiện đang truyền tải điện khắp miền Tây. BHE bắt đầu dự án này vào năm 2006 và dự kiến sẽ hoàn thành vào năm 2030 – vâng, 2030.

Sự ra đời của năng lượng tái tạo đã khiến dự án của chúng tôi trở thành một nhu cầu thiết yếu của xã hội. Trong lịch sử, việc sản xuất điện dựa trên than chiếm ưu thế từ lâu nằm gần các trung tâm dân cư khổng lồ. Tuy nhiên, những địa điểm tốt nhất cho thế giới mới về sản xuất gió và mặt trời thường ở những vùng sâu vùng xa. Khi BHE đánh giá tình hình vào năm 2006. Không có gì ngạc nhiên khi phải đầu tư rất lớn vào các đường dây truyền tải của phương Tây. Tuy nhiên, rất ít công ty hoặc tổ chức chính phủ có đủ khả năng tài chính để giơ tay sau khi họ tính toán chi phí của dự án.

Cần lưu ý rằng quyết định tiếp tục của BHE dựa trên sự tin tưởng của họ vào hệ thống chính trị, kinh tế và tư pháp của Mỹ. Cần phải đầu tư hàng tỷ đô la trước khi có được doanh thu đáng kể. Các đường truyền phải vượt qua biên giới của các tiểu bang và các khu vực pháp lý khác. Mỗi khu vực có các quy định và khu vực bầu cử riêng.

BHE cũng sẽ cần phải làm việc với hàng trăm chủ đất. Và thực hiện các hợp đồng phức tạp với cả nhà cung cấp tạo ra năng lượng tái tạo. Và các công ty điện lực ở xa sẽ phân phối điện cho khách hàng của họ. Các lợi ích cạnh tranh và những người bảo vệ trật tự cũ. Cùng với những người có tầm nhìn phi thực tế mong muốn một thế giới mới ngay lập tức, phải được đưa vào cuộc.

Cả những bất ngờ và sự chậm trễ đều là điều chắc chắn. Tuy nhiên, điều chắc chắn không kém là BHE có tài năng quản lý. Cam kết về thể chế và nguồn tài chính để thực hiện lời hứa của mình. Mặc dù phải mất nhiều năm nữa dự án truyền tải phía Tây của chúng tôi mới hoàn thành. Nhưng hiện nay chúng tôi đang tìm kiếm các dự án khác có quy mô tương tự để đảm nhận.

Dù có trở ngại gì đi nữa, BHE vẫn sẽ là người dẫn đầu trong việc cung cấp năng lượng sạch hơn bao giờ hết.

Cuộc họp thường niên hàng năm – Thư gửi cổ đông của Warren Buffett 2020

Năm ngoái, vào ngày 22 tháng 2, tôi đã viết cho bạn về kế hoạch tổ chức buổi dạ tiệc thường niên của chúng tôi. Trong vòng một tháng, lịch trình đã bị hủy bỏ.

Nhóm văn phòng của chúng tôi, dẫn đầu bởi Melissa Shapiro và Marc Hamburg, Giám đốc tài chính của Berkshire, đã nhanh chóng tập hợp lại. Thật kỳ diệu, sự ứng biến của họ đã có tác dụng. Greg Abel, một trong những Phó Chủ tịch của Berkshire. Tham gia cùng tôi trên sân khấu, đối diện với một đấu trường tối tăm, 18,000 ghế trống và một chiếc máy quay. Không có buổi diễn tập nào: Greg và tôi đến trước “giờ chiếu” khoảng 45 phút.

Debbie Bosanek, trợ lý tuyệt vời của tôi, người đã gia nhập Berkshire 47 năm trước ở tuổi 17. Đã tập hợp khoảng 25 slide trình bày nhiều sự kiện và số liệu khác nhau. Mà tôi đã thu thập được ở nhà. Một nhóm người vận hành máy tính và máy ảnh ẩn danh nhưng có năng lực cao. Đã chiếu các slide lên màn hình theo đúng thứ tự.

Yahoo đã phát trực tiếp cả quá trình với một lượng khán giả quốc tế có quy mô kỷ lục. Becky Quick của CNBC, làm việc tại nhà cô ở New Jersey. Đã chọn lọc từ hàng nghìn câu hỏi mà các cổ đông đã gửi trước đó. Hoặc những câu hỏi mà khán giả đã gửi qua email cho cô trong suốt bốn giờ Greg và tôi ở trên sân khấu. Đậu phộng giòn và kẹo mềm của See cùng với Coca-Cola đã cung cấp dinh dưỡng cho chúng tôi.

Năm nay, vào ngày 1 tháng 5, chúng tôi đang lên kế hoạch thực hiện tốt hơn. Một lần nữa, chúng tôi sẽ dựa vào Yahoo và CNBC để hoạt động một cách hoàn hảo. Yahoo sẽ hoạt động vào lúc 1 giờ chiều. Giờ ban ngày miền Đông (“EDT”). Chỉ cần điều hướng đến https://finance.yahoo.com/brklivestream.

Cuộc họp chính thức của chúng tôi sẽ bắt đầu lúc 5 giờ chiều. EDT và sẽ kết thúc trước 5:30 chiều. Trước đó, trong khoảng thời gian từ 1:30-5:00. Chúng tôi sẽ trả lời các câu hỏi của bạn theo sự chuyển tiếp của Becky. Như thường lệ, chúng tôi sẽ không biết trước những câu hỏi nào sẽ được hỏi. Gửi tin tức của bạn tới BerkshireQuestions@cnbc.com. Yahoo sẽ kết thúc mọi việc sau 5:30.

Và bây giờ – xin hãy đánh trống – một điều bất ngờ. Năm nay cuộc họp của chúng tôi sẽ được tổ chức tại Los Angeles. . . và Charlie sẽ lên sân khấu cùng tôi đưa ra câu trả lời. Và quan sát trong suốt thời gian câu hỏi kéo dài 3 tiếng rưỡi. Tôi đã nhớ ông ấy năm ngoái và quan trọng hơn, bạn rõ ràng đã nhớ ông ấy. Các phó chủ tịch quý giá khác của chúng tôi, Ajit Jain và Greg Abel. Sẽ cùng chúng tôi trả lời các câu hỏi liên quan đến lĩnh vực của họ.

Tham gia với chúng tôi qua Yahoo. Gửi những câu hỏi thực sự khó khăn của bạn cho Charlie! Chúng tôi sẽ rất vui và chúng tôi hy vọng bạn cũng vậy.

Tất nhiên, tốt hơn hết sẽ là ngày chúng tôi gặp mặt trực tiếp bạn. Tôi hy vọng và kỳ vọng điều đó sẽ xảy ra vào năm 2022. Các công dân của Omaha, các công ty con triển lãm của chúng tôi. Và tất cả chúng tôi tại văn phòng chính đang nóng lòng muốn đưa bạn trở lại tham dự cuộc họp thường niên trung thực với Chúa, theo phong cách Berkshire.

Ngày 27 tháng 2 năm 2021

Warren E. Buffett

chủ tịch Hội đồng quản trị

Kết luận

Trên đây là toàn bộ thông tin về bức thư gửi cổ đông của Warren Buffett năm 2020. Mà Cú đã biên soạn lại dựa trên bản gốc bằng Tiếng Anh để anh em dễ tham khảo. Quá trình biên soạn sẽ không tránh khỏi những lỗi dùng từ. Hy vọng anh em sẽ đón nhận một khách khách quan nhất có thể. Nếu có bất cứ vấn đề gì còn thắc mắc, anh em hoàn toàn có thể inbox về Fanpage Cú Thông Thái. Hoặc comment ngay dưới bài viết. Cú sẽ cố gắng giải đáp chi tiết nhất có thể để anh em dễ hiểu.

Đồng thời, cũng mong bài viết này mang lại ít nhiều giá trị cho anh em trên hành trình làm nhà đầu tư giá trị. Cũng như kiến thức đầu tư đúng đắn từ những quan điểm, góc nhìn của tỷ phú Warren Buffett được trình bày trong thư. Anh em nhớ follow kênh của Cú để tiếp tục update những bài viết tiếp theo trong chuỗi series Thư gửi cổ đông của Warren Buffett nhé!

Link gốc thư gửi cổ đông của Warren Buffett năm 2020 bằng Tiếng Anh cho anh em tham khảo: https://berkshirehathaway.com/letters/2020ltr.pdf

Tham khảo ngay:

- Thư gửi cổ đông của Warren Buffett 1977 – Kinh doanh dệt may tồi tệ

- Thư gửi cổ đông của Warren Buffett 1978 – Các Công ty Bảo Hiểm tuyệt vời

- Thư gửi cổ đông của Warren Buffett 1979 – Ngân hàng đạt kết quả vượt trội

Ngoài ra, còn nhiều kiến thức bổ ích khác về chứng khoán mà Cú có chia sẻ trên kênh Youtube. Anh em có thể ghé kênh youtube của Cú để tham khảo thêm nhiều kiến thức về chứng khoán – tài chính.

Nếu muốn tìm hiểu sâu hơn về cách đầu tư cổ phiếu nói riêng, chứng khoán nói chung. Đặc biệt là với những anh em vừa chân ướt chân ráo bước vào thị trường. Anh em có thể tham khảo những bài hướng dẫn đầu tư chứng khoán cơ bản như:

>>Hướng dẫn đầu tư chứng khoán từ A-Z cho người mới bắt đầu

>>5 Bước hướng dẫn đầu tư chứng khoán cho F0 tuổi 30 (Nên biết)

Những bài viết này đều được Cú tổng hợp từ những kinh nghiệm đầu tư thực chiến của mình. Anh em có thể tham khảo hoặc có bất cứ thắc mắc gì có thể inbox cho Cú.

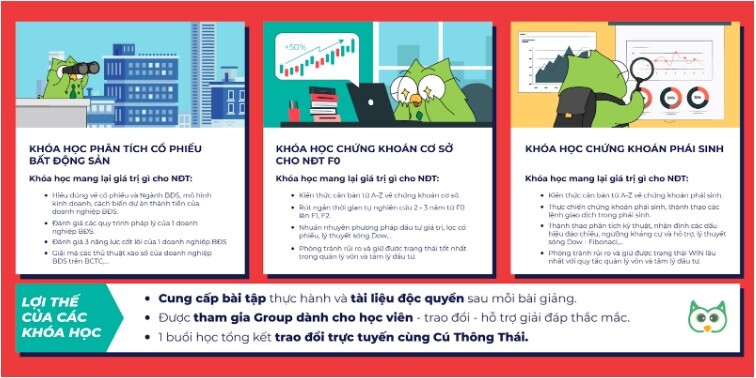

Khóa học chứng khoán cho NĐT F0 của Cú

Như đã nhắc ở phía trên, hiện tại Cú có cung cấp 3 khóa học chứng khoán từ cơ bản đến nâng cao. Cụ thể, bao gồm 3 khóa học: phân tích cổ phiếu BĐS, chứng khoán cơ sở, và chứng khoán phái sinh. Khóa học sẽ giúp anh em:

💯 Cung cấp kiến thức căn bản từ A-Z cho nhà đầu tư cả mới và lâu năm.

💯 Thực chiến thị trường, thành thạo các lệnh giao dịch.

💯 Hiểu đúng về cổ phiếu BĐS, mô hình kinh doanh, cách biến dự án thành tiền của DN BĐS.

Vì vậy nếu anh em nào có nhu cầu, có thể đăng ký khóa học hướng dẫn cơ bản từ A-Z về chứng khoán của Cú. Khóa học dành cho cả nhà đầu tư mới và lâu năm. Chỉ cần inbox là Cú sẽ giải đáp các thắc mắc về đầu tư và khóa học cho anh em nhé!

Chúc anh em đầu tư thành công!

Các kênh liên lạc

Để cập nhật thêm nhiều thông tin bổ ích về chứng khoán, theo dõi các kênh của Cú theo thông tin:

| Facebook: https://www.facebook.com/CuThongThai.VNInvestor/

| Youtube: https://www.youtube.com/channel/UCsk1Sln_4ju2JVyPhFcWwtA?sub_confirmation=1

| Tiktok: https://www.tiktok.com/@cuthongthai

| Instagram: https://www.instagram.com/cuthongthai/

| Podcasts: https://open.spotify.com/show/2QVMe6zi7toZM1YzRdUt7V

| Group cộng đồng Nhà đầu tư F0: https://www.facebook.com/groups/17609477738969